واحد مطالعات کلان شرکت رتبهبندی اعتباری برهان، گزارش بررسیهای خود در زمینه اقتصاد کلان را در دی سال ۱۴۰۱ منتشر کرد

|

معیار |

دی 1401 |

آذر 1401 |

تغییر |

آذر 1400 |

تغییر |

|

نرخ ارز (ریال/دلار آمریکا) |

4200,300 |

384,080 |

%9 |

275,250

|

%53

|

|

قیمت نفت (دلار/ بشکه نفت) |

88

|

82

|

%6 |

88

|

%0

|

|

قیمت سکه طرح جدید (ریال) |

236,490,000

|

187,010,000 |

%26 |

123,360,000

|

%92 |

|

قیمت اونس طلا (دلار / انس) |

1,929 |

1,813 |

%6 |

1,839

|

%5 |

|

قیمت جهانی مس (دلار / تن) |

9,340

|

8,383 |

11% |

100,072

|

7-% |

|

قیمت جهانی روی (دلار/تن) |

3,415

|

2,997 |

14% |

3,703

|

8-% |

|

قیمت جهانی آلومینیوم (دلار / تن) |

2,603

|

2,389 |

%9 |

3,111

|

16-% |

|

شاخص کل بورس |

1,689,000

|

1,496,201 |

%13 |

1,279,394

|

%32 |

|

نرخ تورم سالانه |

%46/3 |

%45 |

%1/3 |

%42/4 |

%3/9 |

بخش اول:

بررسی بازارهای کالایی

رشد قیمت در بازارهای کالایی

در ماه دسامبر علیرغم تعطیلات سال نو میلادی و کم حجم بودن سطح معاملات، بیشتر بازارهای کالایی همانند ماه گذشته روند مثبت صعودی داشتند. از جمله دلایل مهم آن میتوان به رفع محدودیتهای قرنطینه و افزایش تقاضا در چین، انتظار کاهش شدت افزایش نرخ بهره توسط بانک مرکزی آمریکا و تاثیر تضعیف نسبی دلار آمریکا بر بازارهای کالایی اشاره کرد. همچنین کاهش عرضه در برخی از بازارهای کالایی مانند مس از سوی کشورهایی مانند شیلی و پرو که به دارای منابع عظیمی از مس هستند و یا کاهش عرضه روی توسط بسیاری از کشورهای اروپایی به دلیل کمبود برق و انرژی، در رشد اخیر قیمت موثر بوده است.

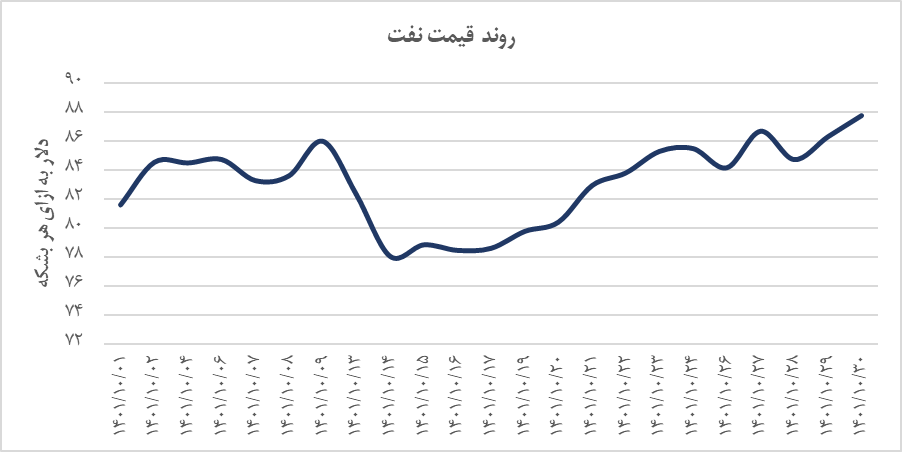

قیمت نفت برنت

قیمت نفت در ماه گذشته با افزایش نسبی همراه بود و به 88 دلار به ازای هر بشکه رسید. کاهش محدودیتهای کووید صفر در چین و افزایش میزان واردات نفت و کاهش شتاب افزایش تورم در ایالات متحده، از جمله دلایل تقویت قیمت نفت در ماه گذشته بوده است. برخی عوامل موثر در کاهش قیمت نفت در نیمه دوم سال 2022، نگرانی از شرایط رکود اقتصادی به دلیل سیاستهای پولی انقباضی بانکهای مرکزی و قرنطینههای کرونایی در چین محسوب میشد که این شرایط در حال تغییر است.

|

قیمت |

مقدار در ماه مورد بررسی |

مقدار در ماه قبل |

درصد تغییر |

|

نفت (دلار به ازای هر بشکه) |

88 |

82 |

%6 |

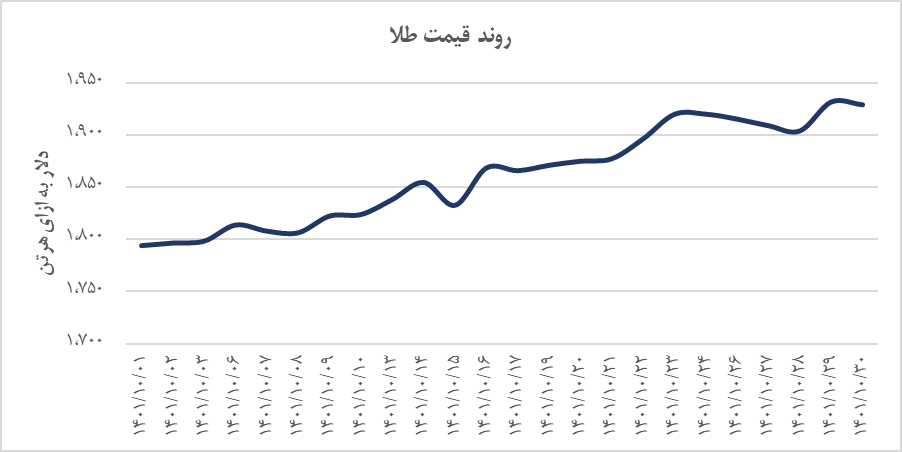

قیمت انس طلا

روند صعودی قیمت طلا همانند ماه گذشته ادامهدار و پابرجا بود و قیمت هر انس طلا به بیش از 1900 دلار رسید. کنترل نسبی نرخ تورم، افزایش نرخ بهره با شیب ملایم و کاهش ارزش دلار از جمله دلایل تاثیرگذار بر رشد قیمت طلا بودند. همچنین بسیاری از اقتصاددانان معتقدند در صورتی که فدرال رزرو نرخ بهره تا 5/0 درصد افزایش دهد، زمینه برای رشد قیمت طلا با شیبی نسبتا ملایم فراهم خواهد شد.

|

قیمت |

مقدار در ماه مورد بررسی |

مقدار در ماه قبل |

درصد تغییر |

|

طلا (دلار به ازای هر انس) |

1,929 |

1,813 |

%6 |

قیمت مس

قیمت مس در ماه گذشته به بیش از 9300 دلار به ازای هر تن رسید که بیشترین قیمت در 7 ماه گذشته است. کاهش عرضه مس در مقابل افزایش مقدار تقاضا از سوی چین به دلیل کاهش سیاستهای کووید و همچنین کاهش موجودی انبارهای بورس فلزات لندن به کمتر از 186 هزار تن، از جمله عوامل افزایش قیمت مس در ماه گذشته است. پرو به عنوان دومین تولید کننده بزرگ جهان، به دلیل ناآرامیهای داخلی باظرفیت محدود در معادن خود کار میکند. در همین حال شرکت کودلکو، بزرگترین تولیدکننده مس در شیلی، پیشبینی کرد که تولید در سال 2023 نزدیک به 6 درصد کاهش یابد. این موضوع فعالان صنعت را با نگرانی روبرو کرده است.

|

قیمت |

مقدار در ماه مورد بررسی |

مقدار در ماه قبل |

درصد تغییر |

|

مس (دلار به ازای هر تن) |

9,340 |

8,383 |

11% |

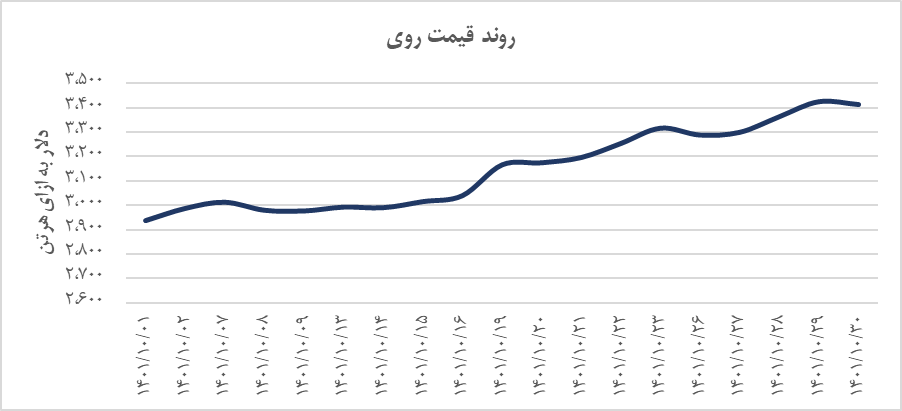

قیمت روی

قیمت روی نیز مشابه سایر کامودیتی ها با افزایش تقاضا از سوی چین به عنوان یکی از اصلی ترین و بزرگترین مصرفکنندگان این فلز همراه بود و قیمت آن به 3400 دلار به ازای هرتن رسید. کمبود برق در اروپا موجب شده که کارخانههای برق با محدودیت روبرو شوند و با ظرفیت محدود فعالیت کنند و عرضه روی کاهش باید. مطابق گزارشات ، ذخایر جهانی روی در سال 2022 با کاهش چشمگیری مواجه بودند

|

قیمت |

مقدار در ماه مورد بررسی |

مقدار در ماه قبل |

درصد تغییر |

|

روی (دلار به ازای هر تن) |

3,415 |

2,997 |

14% |

قیمت سنگ آهن

قیمت سنگ آهن در سال گذشته میلادی با نوسانات زیادی مواجه شد و در مقاطعی به کمتر از 80 دلار به ازای هر تن رسید که نسبت به سقف قیمت 160 دلاری سال 2022 کاهش حدود 50 درصدی را تجربه کرد. با این حال در نیمه دوم سال قیمتها مجددا افزایش یافت و روند رشد قیمت در دو هفته ابتدای سال جدید میلادی نیز ادامه داشته است. در این مدت بهای سنگ آهن به دنبال افزایش حمایت دولت چین از بخش املاک و مستغلات، افزایش مجدد تقاضای فولادسازان، بهبود چشمانداز رشد اقتصادی چین با رفع محدودیتهای قرنطینه، کاهش هزینههای انرژی و افزایش نرخ عملیاتی کارخانهها با رشد بیشتر مواجه بود و به محدوده 127 دلار به ازای هر تن رسید که بیشترین قیمت 17 ماه اخیر محسوب میشود.

بخش دوم:

بررسی رویدادها اقتصاد جهانی

کاهش شدید و طولانیمدت رشد اقتصاد جهانی

طبق گزارش منتشر شده توسط بانک جهانی، رشد اقتصاد جهانی در سال 2023 میتواند در یکی از پایینترین سطوح سالهای اخیر باشد. پیشبینیها برای رشد اقتصاد جهان در سال جاری میلادی از حدود 3 درصد در گزارش شش ماه قبل، به 7/1 درصد کاهش یافته است. این کمترین رشد اقتصادی سه دهه اخیر، به غیر از رکود سالهای 2009 و 2020 ، محسوب میشود و هر شوک نامطلوب میتواند شرایط را بدتر کرده و به سمت رکود اقتصادی حرکت کند. براساس این گزارش پیشبینی میشود که آمریکا در سال 2023 حدود 5/0 درصد رشد تولید ناخالص داخلی را تجربه کند. این سازمان در ادامه پیشبینیهای خود برای رشد اقتصادی چین در سال 2023 را از 2/5 درصد به 4/3 درصد، ژاپن از 3/1 به 1 درصد کاهش داد. همچنین رشد تولید ناخالص داخلی ایران برای سال جدید میلادی نسبت به پیشبینی قبلی کاهش یافته و 2/2 درصد اعلام شده است. بحران انرژی، سیاستهای تهاجمی بانکهای مرکزی، سختتر شدن شرایط مالی کشورها و شوکهای اقتصادی ناشی از جنگ روسیه و اوکراین در سال جدید میلادی ادامه خواهد داشت که تهدیدی برای رشد اقتصاد جهانی محسوب میشود.

اقتصاد آمریکا

انتظار رشد ضعیف اقتصاد آمریکا

شاخص مدیران خرید آمریکا در ماه دسامبر به 2/46 رسید که کمترین مقدار در دو سال گذشته است و برای دومین ماه متوالی یه زیر 50 واحد رسیده است. نرخ تورم سالانه آمریکا نیز همانند ماههای گذشته با افت همراه بود و در ماه دسامبر به 5/6 رسید که کمترین مقدار از نوامبر سال گذشته تاکنون است؛ در نتیجه انتظار میرود افزایش نرخ بهره فدرال رزرو در ماههای بعد با شدت کمتری صورت بگیرد که کاهش ارزش دلار در مقابل سایر ارزهای معتبر را در پی داشته است. همچنین تورم در بخش انرژی و مواد غذایی در ماه دسامبر کاهش یافته است. نرخ بیکاری آمریکا نیز در ماه دسامبر کاهش یافته و از 6/3 درصد به 5/3 درصد رسیده است. علیرغم بهبود وضعیت تورم و نرخ بیکاری، انتظار میرود که اقتصاد آمریکا همچنان با خطر رکود مواجه باشد. براساس گزارش منتشر شده بانک جهانی رشد اقتصادی آمریکا در سال 2022 در محدود 9/1 درصد برآورد شده که نسبت به رشد 9/5 درصدی در سال 2021 بسیار ضعیف است. همچنین انتظار میرود رشد اقتصادی سال 2023 به 5/0 درصد کاهش پیدا کند که 9/1 درصد کمتر از پیشبینی قبلی و ضعیفترین عملکرد از سال 1970 بدون احتساب دوران رکود اقتصادی است.

اقتصاد چین

کمبود گاز و شیوع گسترده کرونا

با عقب نشینی از سیاست کووید-صفر و از سرگیری مجدد فعالیتهای اقتصادی، نرخ تورم چین پس از دوماه مجددا افزایشی شد و از 6/1 درصد به سطح 8/1 درصد رسید. شاخص مدیران خرید اقتصاد چین در در محدوده 49 واحد قرار گرفت که کمترین مقدار از ماه سپتامبر است. علیرغم اقدامات دولت چین برای برداشتن محدودیتهای کووید-صفر، پیشبینی اقتصاددانان این است که افزایش نرخ تورم و بیکاری همچنان در این کشور ادامه داشته باشد. با اینحال، اقتصاددانان معتقدند که افزایش نرخ تورم در چین، همچنان منجر به افزایش نرخ بهره بانکی از سوی دولت نخواهد شد که همین موضوع میتواند به ادامه روند افزایشی نرخ تورم دامن بزند.

شیوع مجدد بیماری کرونا از دیگر مشکلاتی است که اقتصاد چین با آن مواجه است و گزارشات منتشر شده حاکی از ابتلای چندین میلیون نفر از زمان کنار گذاشتن سیاست کووید-صفر است. هرچند اجرای این سیاست در کنترل بیماری موثر بود ولی در پی اعتراضات گسترده مردم چین، آسیب به رشد اقتصادی و کاهش بودجهی دولتهای محلی، کنار گذاشته شد. سایر گزارشها حاکی از سرمای شدید و کمبود گسترده گاز در سراسر چین است که در استمرار این وضعیت میتواند به رشد اقتصادی آسیب بیشتری وارد کند.

اقتصاد اروپا

بهبود وضعیت تورم

نرخ تورم سالانه حوزه یورو در ماه دسامبر نسبت به ماه گذشته کاهش چشمگیری 9/0 واحد داشته و سطح تورم به 2/9 درصد رسید. بیشترین تورم سالانه مربوط به گروه انرژی با 7/25 درصد است و پس از آن تورم محصولات غذایی با 8/13 درصد قرار دارد. همچنین شاخص مدیران خرید نیز با افزایش حدودا 3/1 واحد درصدی همراه بود و به 3/49 رسید. آب و هوای نسبتا معتدل در زمستان امسال اروپا نسبت به سالهای گذشته، برخی از نگرانیها در مورد کمبود انرژی در زمستان را برطرف کرده است؛ اما همچنان روزهای نسبتا زیادی از زمستان امسال باقی مانده است و همچنان خطرات ناشی از تغییرات آب و هوایی و کمبود و اختلال در انرژی وجود دارد.

بخش سوم:

بررسی رویدادهای اقتصاد ایران

ماه اخیر با تغییر رییس کل بانک مرکزی و تغییر سیاستهایی نظیر برداشتن دامنه نوسان بازار توافقی دلار با هدف کاهش اختلاف نرخ دلار بازار توافقی و بازار آزاد، توقف انتشار اوراق گواهی سپرده بانکی با نرخ 23 درصد و عرضه گسترده ربع سکه بهار آزادی در بورس کالا همراه بود. در 9 ماه گذشته ارزش معاملات بورس کالا به حدود 631 همت رسید که از ارزش معاملات کل سال 1400 بیشتر است. شاخص کل بورس شاهد رشد 192 هزار واحدی در دی ماه بود و رکورد ورود پول حقیقی در بورس نسبت به دو سال گذشته شکسته شد. تعداد افراد دریافتکننده کد بورس کالا به نیم میلیون نفر رسید که دلیل آن مشارکت افراد حقیقی برای خرید خودروهای عرضه شده در بورس کالا است. نرخ دلار همچنان در محدوده 40 الی 45 هزار تومان در نوسان بود و سطوح بالاتری از تورم را در دی ماه رقم زد. در ادامه گزارش به بررسی برخی از مهمترین اخبار و شاخصهای اقتصادی منتشر شده در آذرماه پرداخته میشود:

رشد بازار سرمایه

باتوجه به افزایش نرخ دلار، انتظارات تورمی و بهبود وضعیت خودروسازان در پی افزایش عرضه خودرو در بورس کالا و رهایی از قیمتگذاری دستوری، اقبال سرمایهگذاران حقیقی به سرمایهگذاری بورس افزایش یافت. شاخص بازار سرمایه نسبت به ماه گذشته با رشد 13 درصدی به عدد 000,689,1 رسید که برای دومین ماه پیاپی با رشد همراه بود.

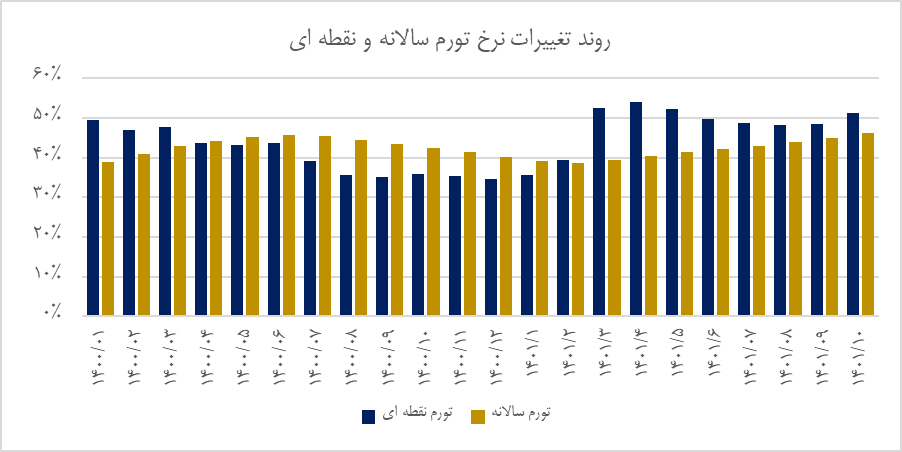

اوجگیری مجدد تورم در دی ماه

نرخ تورم نقطهای در دی ماه 3/51 و تورم سالیانه به 3/46 رسید که در مقایسه با ماه قبل به ترتیب 8/2 و 3/1 درصد افزایش داشت. نرخ تورم نقطهای و سالانه برای خانوارهای شهری به ترتیب 6/50 و 5/45 درصد رسیده است؛ در حالیکه خانوارهای روستایی سطح بالاتری از تورم را تجربه میکنند. نرخ تورم نقطهای و سالانه برای خانوار روستایی به ترتیب 9/54 و 50 اعلان شده است. تغییرات ماهانه شاخص قیمت مصرف کننده به 3/4 درصد رسیده که سومین جهش قابل توجه ماهانه سال جاری پس از اوجگیری تورم با حذف ارز ترجیحی در خرداد ماه و تیر ماه، محسوب میشود. با ادامه روند فعلی میتوان انتظار داشت که امسال بیشترین سطح تورم سالانه در 27 سال اخیر رقم بخورد. نرخ تورم نقطهای برای گروه عمده خوراکیها ،آشامیدنیها و دخانیات به 2/69 و گروه غیرخوراکی و خدمات به 2/41 درصد رسید. بیشترین افزایش قیمت در گروه خوراکی مربوط به گروه سبزیجات (پیاز، بادمجان و کاهو) و گروه گوشت و گروه میوه و خشکبار است. بیشترین افزایش قیمت در گروه غیرخوراکی و خدمات، مربوط به گروه حمل و نقل (انواع اتومبیل سواری) ، هتل و رستوران (غذاهای سرو شده در رستوران) و بهداشت و درمان (انواع دارو) است.

ارائه لایحه بودجه سال 1402

لایحه بودجه کل کشور در دی ماه به مجلس ارائه شد. منابع در لایحه بودجه به میزان 5109 همت (هزار میلیارد تومان) در نظر گرفته شده که نسبت به قانون بودجه سال گذشته 40 درصد افزایش دارد. منابع بودجه عمومی دولت 2164 همت است که حدود 40 درصد از رقم بودجه کل کشور را شامل میشود و نسبت به پیشبینی عملکرد بودجه 1401 در حدود 55 درصد افزایش داشته است. بودجه عمومی دولت شامل "منابع عمومی"و "منابع اختصاصی" دولت است که درآمدهای عمومی شامل سه بخش "درآمدهای دولت"، "واگذاری داراییهای سرمایهای"، "واگذاری داراییهای مالی" میشود. کسری تراز عملیاتی به میزان 476 همت است که از محل مازاد تراز سرمایهای و مالی پوشش داده شده است. ارزیابی مرکز پژوهشها از لایحه بودجه سال 1402 نشانمیدهد کسری احتمالی تامین نشده از محل بیشبرآوردی منابع حدود 200 همت خواهد بود. کسری بودجه 1401 در حدود 300 همت برآورد شده که بخشی از آن به وسیله برداشت از صندوق توسعه ملی و تعدیلات بانک مرکزی جبران شده و به 114 همت کاهش یافته است.

رشد منابع "درآمدهای دولت"، "واگذاری داراییهای سرمایهای (صادرات نفت و فروش اموال)" و "واگذاری داراییهای مالی" در لایحه بودجه 1402 نسبت به پیشبینی عملکرد بودجه 1401 به ترتیب به میزان 56، 97 و 10- درصد است. سهم درآمدهای مالیاتی از درآمدهای دولت به 84 درصد رسیده که بیسابقه است. منابع واگذاری داراییهای سرمایهای در حدود 711 همت در نظر گرفته شده که انتظار میرود 85 درصد آن از منابع حاصل از فروش نفت و فرآوردههای نفتی تامین شود. در گزارش منتشر شده توسط مرکز پژوهشها، این منابع با درنظر گرفتن قیمت نفت در حدود 75 دلار بر بشکه و صادرات 2/1 میلیون بشکه نفت در روز و نرخ دلار 5/28 هزار تومن محقق خواهد شد. این در حالی است که گزارشات منتشر شده قبلی مرکز پژوهشها، نشاندهنده امکان صادرات 700 الی 800 هزار بشکه نفت در روز است. البته قابل ذکر است که در سال جاری گزارشاتی از خبرگزاریهای رسمی، مبنی بر تثبیت صادرات بالای یک میلیون بشکه در روز منتشر شده است که به دلیل عدم انتشار شفاف آمار و ارقام، امکان بررسی بیشتر وجود ندارد. منابع حاصل از واگذاری اموال منقول و غیرمنقول به میزان 108 همت در نظر گرفته شده که سهم 15 درصدی از منابع حاصل از واگذاری داراییهای سرمایهای دارد. این در حالی است که در بررسی عملکرد بودجه در شش سال اخیر، منابع حاصل از واگذاری اموال منقول و غیر منقول دولت در مجموع به حدود 11 همت میرسد. فروش اموال مازاد دولتی یکی از برنامههای اصلی برای تامین بودجه است که انتشار اخبار مربوط به آن در روزهای اخیر با حواشی زیادی همراه بود. طبق مصوبه شورای عالی هماهنگی اقتصادی سران قوا، کمیتهای هفت نفره اختیار فروش اموال مازاد دولتی را برعهده میگیرند و دولت با دادن ضمانتهایی به مسئولان اجرای این مصوبه همانند مصونیت قضایی، تلاش میکند تا فروش اموال مازاد به نتیجه برسد.

مصارف عمومی دولت که شامل "هزینهها"، "تملک داراییهای سرمایهای" و "تملک داراییهای مالی" است، نسبت به پیشبینی عملکرد بودجه 1401 به ترتیب به میزان 48، 99 و 49 درصد افزایش داشته است. مهمترین دلایل رشد سرفصل هزینههای دولت، رشد 20 درصدی پرداختی کارکنان و بازنشستگان و انتقال بخشی از مصارف جدول هدفمندسازی یارانهها به مصارف عمومی است. همچنین اعتبار تخصیص یافته به بازپرداخت تعهدات دولت (که بخش عمده آن شامل بازپرداخت اوراق سررسید شده است)، با رشد 48 درصدی همراه است. دلیل رشد قابل توجه تملک داراییهای سرمایهای (اعتبارات عمرانی) نسبت به پیشبینی عملکرد بودجه، عدم پرداخت بخشی از مخارج عمرانی به دلیل عدم تحقق منابع پیشبینی شده دولت در سال 1401 است. در ادامه به برخی از مباحث مطرح شده در لایحه بودجه 1402 که میتواند بر بازار سرمایه تاثیرگذار باشد، اشاره شده است:

در تبصره 14 لایحه بودجه، سقف نرخ خوراک پتروشیمیها از 5 هزار تومان به 7 هزار تومان افزایش داشته و نرخ سوخت سایر صنایع نسبت به خوراک پتروشیمیها تا 10 درصد افزایش یافته است. بدین ترتیب نرخ سوخت پتروشیمیها، پالایشیها به 50% ، نرخ سوخت صنایع معدنی و فولادی به 40% و نرخ سوخت صنعت سیمان و سایر صنایع به 20% نرخ خوراک پتروشیمیها میرسد. این موضوع واکنشهای منفی زیادی از سوی فعالان بازار سرمایه و خروج پول از شرکتهای بورسی را در پی داشت، چرا که نرخ گاز در سایر هابهای تولیدکننده در دنیا پایینتر است و در نتیجه توان رقابتی صنایع داخلی را کاهش میدهد. موارد قابل توجه دیگر شامل رشد 92 درصدی دریافتی حاصل از فروش داخلی گاز طبیعی نسبت به قانون بودجه 1401 است که بر این اساس انتظار میرود روند رشد قیمت گاز خانگی همچنان ادامه یابد. دریافتی حاصل از فروش داخلی فرآوردههای نفتی نیز نسبت به قانون بودجه 1402، 20 درصد رشد دارد؛ درحالیکه گزارشات منتشره حاکی از ثبات نرخ بنزین در سال آتی است.

در تبصره 6 لایحه بودجه به درآمد حاصل از مالیات بر صادرات مواد خام و نیمهخام اشاره شده که براساس آن درآمد حاصل از صادرات مواد و محصولات معدنی، صنایع فلزی و غیرفلزی از جمله بیلت، بلوم و اسلب، محصولات نفتی، گازی، پتروشیمی از جمله قیر، متانول، اوره و پلیاتیلن مشمول عوارض و مالیات صادراتی میشوند.

وضعیت درآمد حاصل از بهره مالکانه و حقوق دولتی در لایحه بودجه از دیگر نگرانیهای فعالان بازار سرمایه بود، که این مبلغ در حدود 30 همت در نظر گرفته شده و باری بر هزینههای شرکتهای معدنی اضافه نخواهد کرد.

رکود کسب و کارها

شاخص مدیران خرید (شامخ) در آذر ماه مقدار 14/49 به ثبت رسید که برای دومین ماه متوالی کمتر از 50 واحد است. با اینحال عدد شامخص در آذرماه نسبت به ماه قبل 75/1 واحد رشد داشت و نشاندهنده رکود ملایمتری در کسب و کارهاست. شاخص میزان فعالیتهای کسب و کار 51/50 که بیشترین کاهش ناشی از فعالیتها متاثر از رکود بخش ساختمانی است. شاخص میزان سفارشات جدید مقدار 48/47 اعلام شد که برای سومین ماه کمتر از 50 ثبت شده ولی نسبت به آبان ماه که در محدوده 91/43 است، نشاندهنده کاهش ملایمتری است. بیشترین کاهش میزان سفارشات جدید نیز در بخش ساختمانی است. شاخص موجودی کالا و مواد اولیه خریداری شده نسبت به ماه آبان کاهش به سزایی داشته که از عدد 26/51 به 41/46 در آذر ماه رسیده و شاخص میزان استخدام و به کارگیری نیروی انسانی به 32/49 رسیده است.

به گزارش مرکز پژوهشهای اتاق ایران، شواهد به دست آمده از بررسی شامخ کل اقتصاد در ماههای اخیر نشان میدهد اقتصاد کشور با شرایط رکود تورمی درگیر است. شرایطی که بنگاهها با افزایش شدید قیمت مواد اولیه مواجه و مجبور به تعدیل قیمت محصولات خود هستند و درعینحال فروش محصولات کاهشی بوده و مجبور به تولید در مقدار پایین هستند.

پیش بینی بانک جهانی از اقتصاد ایران

بانک جهانی پیشبینی از رشد اقتصادی ایران در سال 2023-2024 را از 9/2 به 2/2 درصد کاهش داد که علت آن کاهش رشد اقتصادی شرکای تجاری کلیدی ایران و رقابت در صادرات با تخفیفات نفت روسیه دانست. تورم در سال 2023 همچنان در محدوده 44 درصد و رشد اقتصادی ایران در سال 2024 -2025 حدود 9/1 درصد برآورد شده است.

دو نرخی شدن شکر

براساس مصوبه جلسه مشترک دولت و مجلس، از بهمن ماه شکر دو نرخی میشود و قیمت آن برای مصرفکنندگان عمده و اصناف از قیمت سایر مصرفکنندگان خرد متفاوت خواهد بود. بدین ترتیب مصرفکنندگان عمده مانند کارخانههای غذایی، شکلات، شیرینی و... ، باید به نرخ توافقی در سامانه بازارگاه اقدام به خرید شکر کنند.

منابع:

- مرکز آمار ایران؛ شاخص قیمت مصرفکننده دی ماه 1401

- معاونت بررسیهای اقتصادی اتاق بازرگانی، صنایع، معادن و کشاورزی تهران؛ مروری بر متغیرها و شاخصهای اقتصادی دی ماه 1401

- مرکز پژوهشهای اتاق ایران، گزارش طرح شاخص مدیران خرید آذر ماه 1401

- بانک جهانی، گزارش چشمانداز رشد اقتصاد جهانی، ژانویه 2023

- شبکه اطلاعرسانی طلا، سکه و ارز

- مرکز پژوهشهای مجلس شورای اسلامی؛ بررسی لایحه بودجه کل کشور: کلیات بودجه و محورهای تصمیمگیری

-

English

English